交投火热!中证A500ETF魅力何在?

10月15日,首批中证A500ETF集中上市,中证A500ETF(159338)上市仅7个交易日规模增幅超400%,是首个规模破百亿的中证A500ETF,也是全市场上成立规模20亿及以下的ETF中规模最快超过百亿的ETF。截至10月24日,wind数据最新数据显示,中证A500ETF(159338)规模近110亿元。

另外,10月25日,包括国泰中证A500ETF发起联接(A:022448 C:022449)在内的10只中证A500ETF联接基金正式发售。据相关媒体报道,仅2个小时中证A500场外基金销售过百亿。

交投火热的背景下,是投资者对于以中证A500为代表的宽基产品的认可和巨大需求。

中证A500指数以国际通用的“行业均衡”方式编制,被誉为A股市场的“尖子班”, 本土“标普500”。它挑选了各行业市值较大、流动性较好的500只证券作为指数样本,涵盖了A股市场的核心资产。同时,几乎所有三级行业龙头都入选样本,真正实现了“龙头荟萃”。这些成分股不仅代表了A股市场的中坚力量,或更是未来经济增长的潜力所在。

作为新一代宽基标杆,中证A500ETF有哪些特点?应该如何投资?四个问题,带你解析。

Q1 与其他宽基指数相比,中证A500有何优势?

一句话总结:中证A500指数行业均衡、龙头荟萃,真正代表A股核心资产。

(1)行业覆盖全面,优选龙头

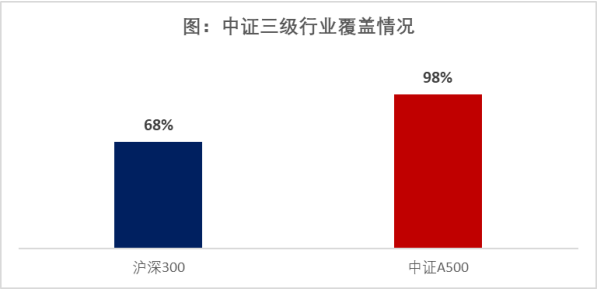

中证A500指数从各行业选取市值较大、流动性较好500只证券作为指数样本,反映各行业最具代表性上市公司的整体表现。93个中证三级行业中,中证A500指数覆盖了91个,覆盖率达到98%,而沪深300对中证三级行业的覆盖率仅为68%。

并且,中证A500指数包含至少80个中证三级行业“龙一”,至少100个三级行业“龙二”或“龙三”,真正实现了“龙头荟萃”。

数据来源:中证指数公司,截至2024.10.10,中证三级行业共93个,A500指数含有三级行业91个。风险提示:行业权重会随着成分股调整,市场涨跌等变化,历史表现不代表未来承诺。

(2)行业分布均衡,含“新”量高

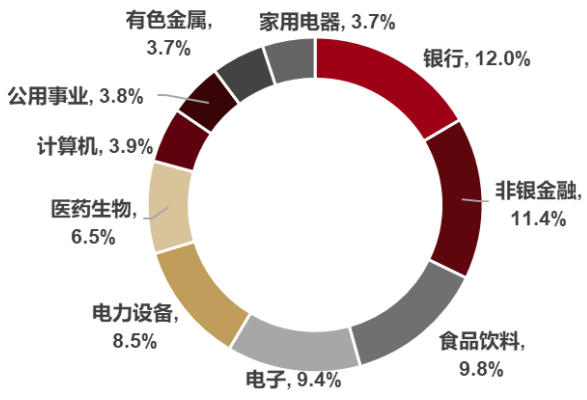

中证A500指数包括约50%传统价值型行业(金融、原材料、消费、能源、公共事业)和约50%新兴成长型行业(工业、信息技术、通信服务、医药卫生行业)。

中证A500指数前十大行业

沪深300指数前十大行业

数据来源:中证指数公司,前十大申万一级行业;数据截至2024.10.10

风险提示:行业权重会随着成分股调整,市场涨跌等变化,历史表现不代表未来承诺

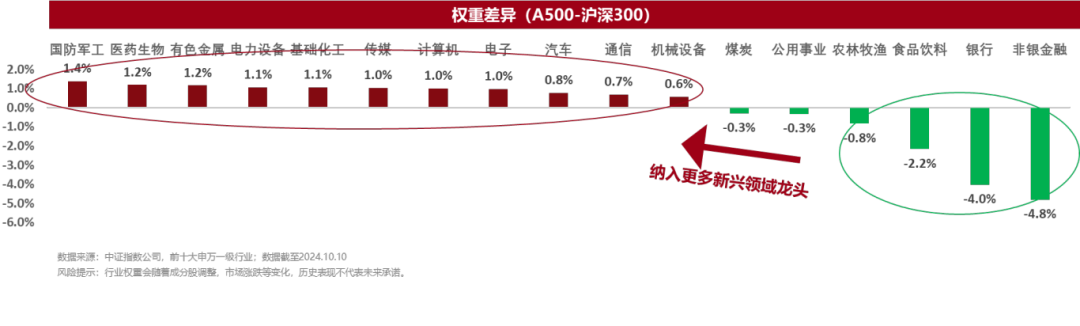

相比沪深300指数,中证A500指数在非银金融+银行+食品饮料上减少了11%的权重,均匀分配到其余新兴行业。所以,虽然同为大盘价值指数,中证A500相对更成长一些。

随着我国经济高质量发展持续深入,经济发展动力逐渐转向创新驱动,新兴产业占比逐渐上升,产业结构转型升级推动资本市场结构优化,中证A500指数或更符合行业结构转型升级的大背景。

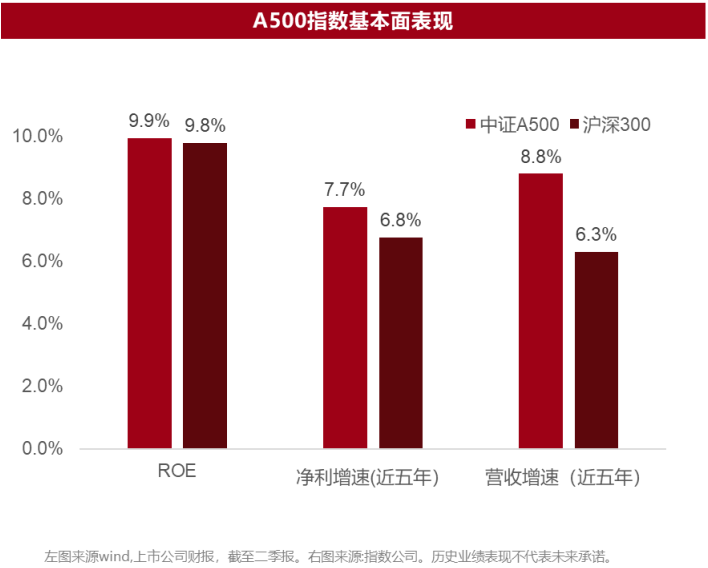

(3)基本面韧性强,盈利能力优秀

基本面方面,中证A500指数样本平均盈利能力、平均净利润成长性指标均高于沪深300指数和中证500指数;七成样本近一年净资产收益率或营收增速位居同行业前30%。

Q2中证A500指数的历史表现如何?适合什么样的市场风格?

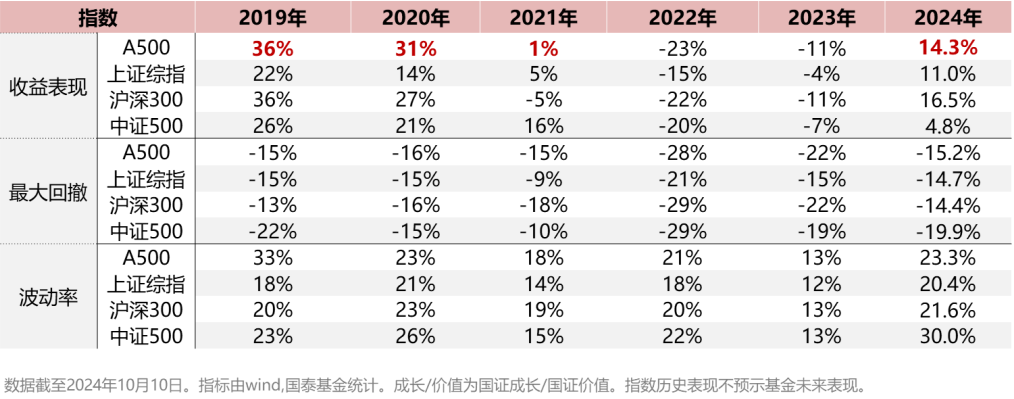

根据历史数据,自基日以来,截至10月10日,A500指数基日以来涨幅高达366.1%,同期上证50、沪深300、中证800指数收益率分别为224.7%,298.2%,327.0%,证明了中证A500指数的出色表现。

值得关注的是,由于中证A500指数成长和价值更加均衡,所以在成长风格占优时中证A500表现更优,2019年-2021年相比沪深300年化超额为4.9%。当价值风格占优时,也未明显跑输。

指数分年度表现

整体来看,虽然中证A500和沪深300同为大盘价值指数,但结合前述行业分布,沪深300相对更偏价值一些,中证A500则更偏成长一些。当前美联储降息、国内货币政策发力的大背景比较利好大盘成长方向。所以中证A500ETF(159338)可能更适合当下的市场行情。

Q3为何当前中证A500指数值得关注?

短期来看,市场环境中主线尚未明确,各板块之间的轮动与分化现象较为明显。针对当前的市场状况,建议投资者避免在不同风格之间频繁切换,以免因市场波动而遭受不必要的损失。相反,稳健的投资策略更为可取,可考虑选择宽基指数作为投资组合的核心部分。中证A500ETF(159338)作为新一代宽基指数产品,行业均衡、龙头汇聚,代表性更强。在近期反弹中也有好于同类的涨幅表现,值得投资者关注。

中长期来看,牛市格局或仍处于未竟之态。一方面,政策层面的转向力度显著,且顶层设计已然较为明确,后续政策强度与持续性极有可能会超越市场的普遍预期,或为市场构筑起坚实的支撑。另一方面,基本面方面,国内部分行业过剩产能去化稳步推进,美联储步入降息周期、全球经济复苏的预期日益增强,以及中国出口所蕴含的巨大潜力,均为市场的复苏创造了有利条件。

在这样的背景下,美联储降息、国内货币财政发力都有望利好大盘成长方向。中证A500ETF(159338)或为布局后市反弹的优质标的。

Q4 中证A500ETF(159338)与其他同类产品有何不同?

(1)每月评估,力争月月分红

中证A500ETF(159338)可以每月评估分红,符合的情况下可以安排分红。力争帮投资者锁定部分收益,带来更好的投资体验。

(2)流动性好,规模、成交额同类第一

流动性是ETF的生命线。中证A500ETF(159338)当前规模、流动性在同类10只跟踪中证A500指数的产品中均位居第一。

对ETF而言,规模和日成交额是有马太效应的,一个ETF的成交额越大,意味着大资金的进出越游刃有余,越愿意申购或者买入;而活跃的大资金入场多,自然成交更活跃,流动性也就越好。所以,对于中证A500ETF感兴趣的投资者可以关注规模最大、流动性最好的中证A500ETF(159338)。

基金费率方面,中证A500ETF(159338)管理费为0.15%,托管费为0.05%,作为工具产品,费率足够优惠!

如果没有股票账户,投资者朋友们也可以关注中证A500ETF发起联接(A:022448 C:022449)基金,今日起重磅发行中~

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系